一个可转债发行的时候其正股价格是20元,可转换债券可以按25元内的价格进行转换,这时候正股价格是28元,投资要进行转换,每股可以赚3元。而股票价格一直处于25之下,投资者选择持有债券,获得债券的利息和其他债权。对于可转债怎么买在之前介绍过。

可转债溢价率通常被用作投资者的重要参考指标,投资者以此作为衡量是否转换股票或买入或卖出可转换债券的参考指标。有上述的例子可以知道,以为有两种选择。因此溢价率有可能存在负数的情况,理论上当溢价为0时,投资价值和风险是等价的。具体来说这一比率是如何计算的呢?

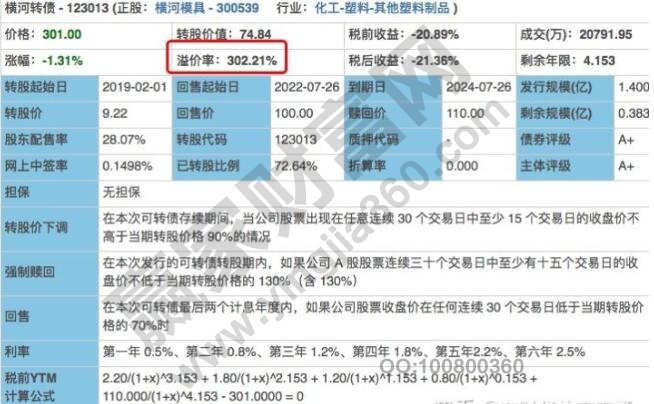

溢价率是指当前可转换债券价格与实际价格的比率。可转换债券的溢价率包括纯债务溢价率和转换溢价率,通常称为转换溢价率。也就是公司公式等于转换价格/转换价值-1。其中转换价值=(可转换债券面值/转换价格)*正股价。

我们按照可转换债券的价格为120,面值为100元,可转换债券的转换价格为20元,对应的正价格为22元,则:

转股价值=100/20*22=110元,

溢价率=120/110-1=9.09%。

当溢价率为正时,意味着可转换债券的价格高于可转换债券的价值。买了债券后转换成股票,再卖股票可能会亏损。

当溢价率为负时,意味着可转换债券的价格低于可转换债券的价值。买债券,转换成股票,再卖股票可能会赚钱。

当然没有哪个指标能这么容易赚钱。通常在债券上市后六个月内出现负数,不能转换成股票。可转换股票当时的价格是否能赚钱还不确定。

对于持有可转换债券的投资者来说,可转换债券的溢价为正更合适,即可转换债券的溢价大于0更合适,这意味着可转换债券的价格高于可转换债券的价值。投资者此时持有债券更具成本效益;对于将可转债转换为股票的投资者来说,可转债溢价为负更为合适,即可转债溢价小于0更为合适,这意味着可转债价格低于可转债价值,此时转换为股票会更具成本效益。

可转债溢价率为正,表明可转换债券的价格高于可转换债券的价值。这时候一般认为持有债券更划算,而卖出股票可能会亏损。同理,当升水率为负时,意味着可转换债券的价格低于可转换债券的价值,用可转换债券换取更具成本效益。一般溢价率高于70%,即使是非常高的比率。可转换债券的溢价高达302%,已经丢到了债券的防守特点类似于买股票。

上一篇:金融债券是什么,金融债券分

下一篇:票面利率和实际利率各自定义

经营性网站备案信息

经营性网站备案信息

中国互联网违法和不良信息举报中心

中国互联网违法和不良信息举报中心

本站带宽由

本站带宽由

河南网络

河南网络

网络 110

网络 110

服务中心:郑州市金水区农业路经三路

邮编:450002 网址:www.yingjia360.com

销售热线:0371-65350319

技术支持:13333833889