一、简单对冲法

简单对冲法是指对冲者买进或卖出与现货商品同等价值,但头寸相反的期货。此种方法的基本假设是现货和期货的价格变动是一致的,也就是没有基差的风险存在。因此,对冲者如果在期货市场买进与现货市场同等合约金额的期货,将可以规避价格变动的风险,当然也消除了可能的获利。我们定义期货的对冲比率为现货头寸总价位除以每手期货合约价位:

对冲比率=现货头寸总价值+每手期货合约价值

假设某基金经理拥有股票头寸总值为1亿6 000万元,为了规避股票下跌的风险,他应卖空多少手股指期货来对冲?(假设目前台指期货为8000点,股指期货每点为200元)。

目前股指期货每手总价值为8 000*200元=1 600 000元;则根据简单对冲比率,16000万元/160万元= 100手,所以应卖出100手股指期货;

由此可看出,简单对冲法是假设现货证券组合的头寸和期货的走势完全一致,也就是完全相关。换句话说,就是现货证券组合上涨1%,期货价格也上涨1%;反之,证券组合下跌1 %,期货也下跌1%,因此可以完全对冲。但是事实上,期货契约不管在到期月份或组成结构.不一定和现货市场所要规避的风险商品完全一样,因此价格变动也不会完全相同,譬如上述提到的某一股票证券组合和台股期货,或是商业本票或短期国债期货等情形.也因此简单的对冲方法不一定能完全规避现货风险。

二、最小风险对冲比率法

另外一种对冲方法是所谓的最小风险对冲比率法简称最小风险对冲法.或称回归分析法。最小风险对冲法考虑到现货与期货之间价格的变动关联性。最小风险的对冲比率可以由现货对期货的回归得到。回归式如下:

St=a+b*Ft,

其中:St为t时点的现货价格,Ft为t时点的期货价格,a代表的是回归线的截距,b代表的是回归线的斜率,也就是对冲比率。

一般在实务上,回归式可以采用现货及期货的价格,或是价格变化,或者是价格变动百分比.通常采用价格变动百分比较多,因此公式可以改写成:

Rt =a+b*Rf,

其中:Rt及Rf分别表示现货及期货价格的变动百分比。价如8=0.8表示期货每变动1个百分点,现货变动0.8个百分点。因此b就是对冲比率。在上例中,如果拥有1单位的现货。可以卖出0.8单位的期货来对冲。

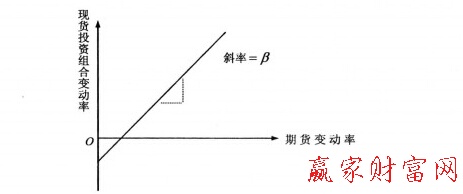

下图即为对冲比率b的概念,横轴表示期货的变动率.而纵轴为现货证券组合的变动率。

回归线作法很简单,譬如,要求招商银行股价变动率和沪深300指数期货变动率的回归线。我们可以找出过去100天招商银行股价每天的报酬率,以及某一个月份到期的期货每天的报酬率。回归线的意思就是找出一条关系直线,让寻一个观侧点到这一条直线距离的平方总和最小。如我们发现当b= 1.2的线可以达到误差平方和最小,亦即平均而言,沪深300指数期货每变动1个百分点,那么招商银行就变动1.2个百分点。

以上就是计算最适期货对冲数量的方法,更多的精彩内容请关注期货知识!

上一篇:投资者如何在期货市场获利

下一篇:常见的期货交易心理误区有哪

经营性网站备案信息

经营性网站备案信息

中国互联网违法和不良信息举报中心

中国互联网违法和不良信息举报中心

本站带宽由

本站带宽由

河南网络

河南网络

网络 110

网络 110

服务中心:郑州市金水区农业路经三路

邮编:450002 网址:www.yingjia360.com

销售热线:0371-65350319

技术支持:13333833889